ドコモのスマートフォンやネット回線を利用していると、頻繁に目にするのがdカード ゴールドの広告です。ポイントが10%還元されるという非常に魅力的な響きがある一方で、税込11,000円という決して安くない年会費がネックになり、自分にはいらないのではないか、あるいは損をしてしまうのではないかと足踏みしている方も多いのではないでしょうか。また、審査の難易度がどれくらいなのか、もし自分に合わなかった場合の解約手続きはどうすればよいのかといった不安も尽きないものです。この記事では、dカード ゴールド メリット デメリットに関するあらゆる疑問を解消するために、私が徹底的に調べた情報と活用術を余すことなくお伝えします。年会費に見合う価値があるかどうかを判断する具体的な基準を提示しますので、読み終わる頃には、あなたにとってこのカードが必要かどうかが明確になっているはずです。

この記事のポイント

- ドコモ料金10%還元を最大化して年会費の実質負担をゼロにする具体的な計算方法

- 年間100万円利用で手に入る1万円相当のクーポン特典を確実に獲得する決済戦略

- スマホ紛失や故障時に最大10万円をカバーするケータイ補償の圧倒的な安心感

- 他社の人気ゴールドカードと比較して分かったdカード ゴールド独自の強みと弱点

dカードゴールドのメリットとデメリットを徹底比較

dカード ゴールドがこれほどまでに注目される理由は、特定条件下での爆発的な還元率にあります。ここでは、メリットを深掘りしつつ、どのような仕組みで私たちが得をできるのかを、実際の利用シーンに即して詳しく解説していきます。

ドコモ料金10%還元で年会費を実質無料にする

dカード ゴールドを所有する最大の動機と言えるのが、ドコモの携帯電話料金およびドコモ光の利用料金に対する10%ポイント還元です。この特典は、1,000円(税抜)につき100ポイントが貯まる仕組みになっており、通常のdカードが1%還元であることを考えると、その差は10倍にも及びます。この還元だけで年会費の元を取ることが、dカード ゴールド攻略の第一歩です。

具体的にどれくらいの支払いで年会費がペイできるのかをシミュレーションしてみましょう。年会費は11,000円(税込)ですので、1ヶ月あたり約920ポイントを獲得できれば、実質的な負担はゼロになります。つまり、毎月のドコモ料金とドコモ光の合計が9,200円(税抜)以上であれば、それだけで年会費分をポイントで回収できる計算です。

一人暮らしの方でも「ドコモのスマホ + ドコモ光」をセットで契約していれば十分に到達可能なラインですし、家族でドコモを使っていれば容易にクリアできるはずです。

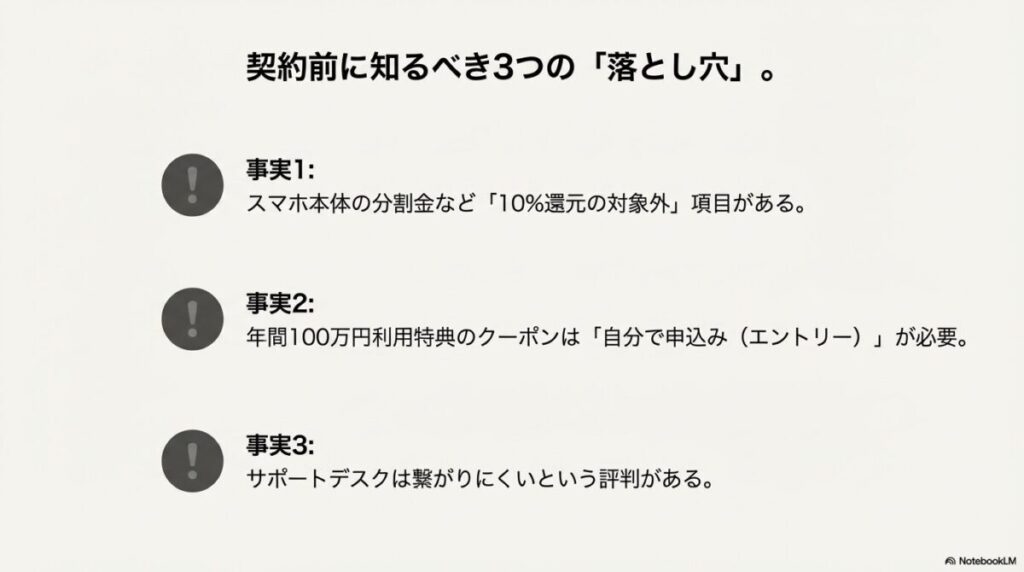

ただし、注意点として「10%還元の対象外」となる項目があることを知っておかなければなりません。例えば、スマホ本体の分割支払金、事務手数料、延滞利息、ユニバーサルサービス料などはポイント還元の対象外です。また、dポイントで支払った分にもポイントは付きません。「請求額の全てが10%還元になるわけではない」という点を理解しておくことが、期待外れを防ぐポイントです。

さらに、10%還元の対象となるのは「dポイントクラブ」のランク判定にも大きく影響します。毎月大量のポイントを獲得することでランクが上がりやすくなり、街のお店での還元率がさらにアップする好循環も生まれます。ドコモユーザーにとって、これは単なるカードの特典以上の「節約の要」になると言っても過言ではありません。

| 月々の対象支払額(税抜) | 毎月の獲得ポイント | 年間の合計ポイント | 年会費との差額 |

|---|---|---|---|

| 8,000円 | 800 pt | 9,600 pt | -1,400円 |

| 10,000円 | 1,000 pt | 12,000 pt | +1,000円 |

| 15,000円 | 1,500 pt | 18,000 pt | +7,000円 |

このように、支払額が1万円を超えてくると、持っているだけでプラスになる「持たなきゃ損」な状態になります。自分の直近3ヶ月程度の請求書を確認し、10%対象額がいくらになっているかチェックしてみることを強くおすすめします。

年間利用特典クーポンで毎年1万円分の還元

dカード ゴールドには、日常のショッピング利用が多い方へのご褒美として「年間ご利用額特典」が用意されています。これは、前年(12月16日〜翌年12月15日)のショッピング累計利用額が100万円(税込)を超えた場合に、11,000円相当の選べるクーポンが進呈されるというものです。この特典を獲得できれば、ドコモ料金の10%還元とは別に、これだけで年会費を完全にペイできてしまいます。

100万円という数字は大きく感じるかもしれませんが、月平均に直すと約8.4万円です。家賃や公共料金、通信費、食費、日用品の買い物、さらにはAmazonや楽天などのネットショッピングを全てdカード ゴールドに集約すれば、意外と多くの人が達成できるラインです。特に、大きな家電の買い替えや旅行の予定がある年などは、意識的に支払いをまとめることで特典獲得の難易度はぐっと下がります。

以前は200万円利用で2.2万円相当のクーポンがもらえる特典もありましたが、現在は廃止され「100万円利用で1.1万円」に一本化されました。改悪という声もありますが、一般的な家庭にとっては100万円というラインが最も現実的でメリットを感じやすい設定だとも言えます。

クーポンの使い道も多彩で、ドコモの機種購入割引はもちろん、「dショッピング」での買い物や「dミールキット」、「dブック」などのサービスで利用可能です。普段からドコモのサービスを活用している人なら、現金同等の価値として使い切ることができるでしょう。「100万円使って1.1万円戻る」ということは、基本還元率1%に加えてさらに約1%の還元が上乗せされるようなものですから、非常に効率的なポイ活になります。

クーポンの受け取りに関する注意点

この特典は自動的に付与されるわけではありません。対象者には郵送やメールで案内が届くため、専用サイトから自分で申し込み(エントリー)を行う必要があります。案内のDMを見逃してしまったり、有効期限を過ぎてしまったりすると、せっかくの権利が消滅してしまうため、毎年5月から6月頃に届く案内には目を光らせておきましょう。

自分からアクションを起こす手間はありますが、それに見合うだけの十分なリターンがある特典です。

最大10万円のケータイ補償や充実の旅行保険

ゴールドカードとしての「格」を感じさせるのが、付帯する保険や補償の厚さです。特にドコモユーザーにとって強力なのが「dカードケータイ補償」です。これは、使用中のスマホが紛失、盗難、あるいは修理不能な水濡れ・全損に見舞われた際、購入から3年以内であれば最大10万円まで新端末の購入費用をサポートしてくれるというものです。

最近のiPhoneやAndroid端末は高価格化が進んでおり、10万円を超えるモデルも珍しくありません。一般的なキャリアの補償サービスに加入すると月額1,000円前後のコストがかかりますが、dカード ゴールドを持っていればこの強力な補償が自動で付帯します(※同一機種・同一カラーの購入が条件など規定あり)。3年間という長期にわたって、高額なデバイスを保護してくれる安心感は、年会費11,000円の中に含まれているサービスとしては破格と言えるでしょう。

注意したいのは、この補償は「修理代金」を出すものではなく、あくまで「修理不能時の買い替え費用」を補償するものだという点です。画面が割れたけれど修理して使い続けたい、というケースには適用されないため、自分のスマホの使い方(壊しやすさ)に合わせて検討が必要です。

また、旅行保険も非常に充実しています。海外旅行保険は最大1億円、国内旅行保険も最大5,000万円が補償されます。特筆すべきは「家族特約」で、カードを持っていない配偶者や19歳未満のお子様まで補償対象に含まれる点です。家族旅行一回につき数千円かかる旅行保険代を浮かせるこができるため、年に一度でも海外旅行に行く家庭であれば、これだけで年会費の価値を実感できるはずです。さらに、空港ラウンジの無料利用特典も付いているため、出発前のひとときを贅沢に過ごすことも可能です。

家族カード1枚目が無料でポイント共有がお得

dカード ゴールドを「一家の家計用カード」として活用する場合、最強の武器となるのが家族カードです。1枚目の家族カードは年会費無料で作ることができ、2枚目以降もわずか1,100円(税込)で発行可能です。無料の家族カードであっても、本会員とほぼ同等の特典が受けられる点が驚異的です。

具体的には、家族カード会員が自分のドコモ携帯番号をカードに紐付けることで、その家族の携帯料金も10%還元の対象になります。例えば、夫婦二人ともドコモを使っていて、本会員の夫がゴールド、妻が無料の家族カードを持っている場合、二人の通信費合計から10%のポイントが貯まります。

一人の年会費11,000円だけで、家族全員の通信費をお得にできる仕組みは、他社のカードにはない圧倒的なメリットです。

また、貯まったポイントは本会員に集約されるため、バラバラに貯まるよりも使い道が広がります。家族カードでの決済分も「年間ご利用額特典」の100万円判定に合算されるため、夫婦で協力して日常の支払いをカードにまとめれば、特典獲得のハードルは劇的に下がります。家族全員でドコモを使っている家庭にとって、dカード ゴールドを一枚発行し、家族カードを最大限に活用することは、もはや家計防衛の鉄則とも言えるでしょう。

家族カード会員でも空港ラウンジは無料で利用できますし、前述のケータイ補償も対象になります。年会費無料の家族カードでここまで手厚いサポートが受けられるのは、dカード ゴールドならではの太っ腹なポイントです。

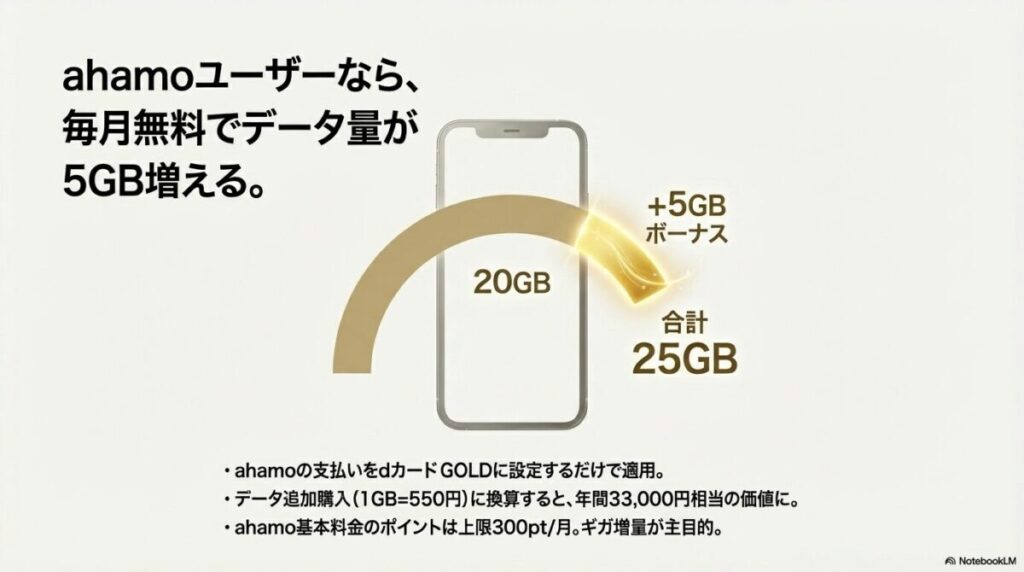

ahamoのパケット増量特典で毎月5GBプラス

ドコモの格安プラン「ahamo」を利用している層にとっても、dカード ゴールドは非常に有力な選択肢となります。ahamoの支払いをdカード ゴールドに設定するだけで、毎月のデータ容量が5GBボーナスとして付与される「dカードボーナスパケット特典」が適用されます。ahamoの基本容量20GBが実質25GBになるわけです。

通常のdカードでも1GBの増量がありますが、ゴールドならその5倍。データチャージ(1GBあたり550円)を毎月行っている人であれば、5GB分は2,750円相当の価値があります。これを12ヶ月続けると年間で33,000円分もの価値になり、余裕で年会費を上回るメリットを享受できることになります。テザリングを多用するビジネスマンや、移動中に動画視聴を楽しむ学生など、ギガ不足に悩むahamoユーザーにとって、この5GBは非常に心強い味方です。

ただし、ahamoユーザーの場合は「通信料の10%還元」という点では少し注意が必要です。ahamoの基本料金2,970円(税込)に対しては、10%還元ではなく「ご利用額100円(税込)につき10%(最大300ポイント/月)」という上限設定があります。ギガ増量特典をメインのメリットと考え、ポイント還元はサブとして捉えるのが、ahamoユーザーがdカード ゴールドを賢く使いこなすコツです。さらに詳しくahamoとの相性を知りたい方は、こちらのahamoのメリット・デメリットをまとめた記事も参考にしてみてください。

dカードゴールドのメリットとデメリットの注意点

メリットが非常に強力な一方で、dカード ゴールドには知っておかなければならないデメリットや注意点も存在します。高い年会費を支払う以上、自分にとっての「リスク」をあらかじめ把握しておくことは、失敗しないカード選びのために不可欠です。

審査の難易度や通過するための申し込みのコツ

ゴールドカードということで、審査に対して不安を感じる方も多いでしょう。dカード ゴールドの審査基準は「満18歳以上(高校生を除く)で、安定した継続収入があること」とされており、ドコモ独自の基準が設けられています。銀行系のステータスカードと比較すると、ドコモの利用実績が重視される傾向にあり、毎月の携帯料金を遅延なく支払っている実績があれば、決して門前払いされるような難易度ではありません。

審査を有利に進めるためのポイントは、申し込み情報の正確さです。年収や勤続年数を正直に記入することはもちろんですが、現在ドコモのスマホを割賦(分割払い)で購入している場合、その支払実績も大きな信用情報となります。もし過去にドコモの料金支払いでトラブルがあった場合は審査に響く可能性がありますが、普通に利用していればそれほど恐れる必要はありません。

また、申し込みの際に「キャッシング枠」を希望すると、審査が一段階厳しくなり、時間もかかる傾向があります。カードの発行を最優先するのであれば、キャッシング枠を0円に設定して申し込むのがセオリーです。審査結果は最短当日〜数日程度でメールで届くスピーディーさも魅力の一つです。

主婦や学生でもチャンスはある?

「自分は収入がない主婦(主夫)だから無理だ」と諦める必要はありません。配偶者に安定した収入があれば、世帯収入として審査対象になるため、発行できる可能性は十分にあります。また、学生であっても18歳以上(高校生不可)であれば申し込み可能です。ただし、学生の場合は限度額が低めに設定されることが多いですが、まずはゴールドを手に入れ、社会人になってから実績を積んでいくという戦略もアリでしょう。

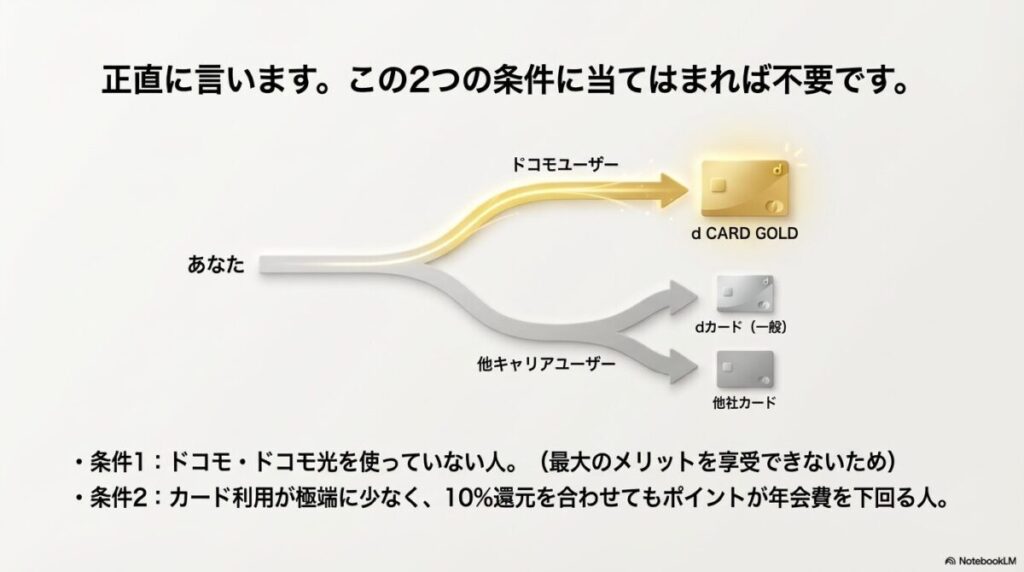

年会費が高いからいらない人の判断基準を解説

dカード ゴールドが「いらない」と断言できる基準も明確です。第一に、「ドコモやドコモ光を使っていない人」です。他キャリア(au, SoftBank, 楽天モバイル等)を使っている場合、このカードの最大の恩恵である10%還元を受けることができません。通常の買い物での還元率は1%と優秀ですが、それなら年会費無料の楽天カードや通常のdカードで十分です。

第二に、「年間のカード利用額が極端に少ない人」です。月々の支払いが数万円程度で、ドコモ料金も格安プランや割引で非常に安くなっている場合、ポイント還元額が年会費11,000円を下回る「年会費負け」の状態になります。特に10%還元の対象となる料金が毎月5,000円以下のようなケースでは、ケータイ補償やラウンジ特典にどれだけの価値を感じるかが継続の分かれ道になります。

最近はスマホの普及に伴い、あえて「クレジットカードを持たない」選択をする人もいますが、ドコモユーザーに関しては、カードを持たないことがそのまま「受け取れるはずのポイントを捨てている」ことになりかねません。しかし、無理にゴールドにする必要はなく、維持費ゼロのdカード(一般)で着実にポイントを貯める方が性に合っている、という判断も非常に賢明です。

実際の利用者の評判からわかる損得の分かれ道

SNSや口コミサイトを見ると、dカード ゴールドの評判は二極化しています。高評価を与えている層は、やはり「ポイントの貯まり方」に驚いています。特に家族カードを活用しているユーザーからは、「気づいたら数万ポイント貯まっていて、機種変更の代金がタダになった」といった成功体験が目立ちます。また、空港ラウンジやゴールドデスクの対応など、付加サービスの質に満足している声も多いです。

一方で、低評価の声として目立つのは「サポートデスクの電話の繋がりにくさ」や「10%還元の対象外項目の多さ」です。特に、端末代金にポイントがつかないことを知らずに契約した人からは、不満の声が上がることがあります。また、年間利用特典のクーポンが紙のDMで届くため、引っ越しなどで受け取れなかったというトラブルも見受けられます。

評判から導き出される「損得の境界線」は、「情報を自らキャッチして活用する意欲があるか」です。特典は用意されていますが、それを使いこなすための設定やエントリーは自分で行う必要があります。少しの手間を惜しまず、スマホ一台で賢く管理できる人にとっては、これほどリターンの大きいカードはありません。

解約のタイミングや貯まったポイントの注意点

カードを使ってみた結果、やはり自分には合わないと感じた場合の解約についても知っておきましょう。dカード ゴールドの解約は、原則として電話での手続きとなります。ゴールドデスクという専用窓口があるため、一般カードよりはスムーズに繋がることが多いですが、解約を決めたら次回の年会費が発生する「有効期限月の末日」までに手続きを終える必要があります。

解約時に最も注意すべきは、「貯まっているdポイントの行方」です。ドコモの回線を継続していれば、カードを解約してもポイントは失効しませんが、もしドコモ自体も解約(他社へMNP)する場合は注意が必要です。dアカウントさえ維持していればポイントは消えませんが、手続きの順序を間違えると一時的にログインできなくなる等のトラブルが発生することがあります。

また、ETCカードや家族カードも本カードの解約と同時に使えなくなります。特にETCカードを車に挿しっぱなしにしている場合、解約後にゲートを通ろうとしてバーが開かないという事故に繋がる恐れがあるため、物理的なカードの処分とあわせて、車載器の確認も忘れずに行いましょう。解約を迷っている場合は、年会費無料の一般カードへの「ダウングレード」という選択肢も検討してみてください。これなら、カード番号は変わりますが、dポイントやクレジット審査の実績を維持したまま維持費をゼロにできます。

楽天カードや三井住友カードとスペックを比較

ゴールドカードを検討する際、避けて通れないのが他社カードとの比較です。特に人気が高い「楽天ゴールドカード」や「三井住友カード ゴールド(NL)」とdカード ゴールドを比較してみましょう。

| 項目 | dカード ゴールド | 楽天ゴールドカード | 三井住友ゴールド(NL) |

|---|---|---|---|

| 年会費(税込) | 11,000円 | 2,200円 | 5,500円(※条件で無料) |

| 基本還元率 | 1.0% | 1.0% | 0.5% |

| 最大の特徴 | ドコモ料金10%還元 | 楽天市場でのポイント優遇 | 年間100万円利用で永年無料 |

| スマホ補償 | 最大10万円(3年間) | なし | なし(選べる無料保険) |

比較して分かる通り、dカード ゴールドの年会費は最も高いですが、その分「基本還元率の高さ」と「特定ユーザー(ドコモ)への爆発的な優遇」で差別化されています。楽天ゴールドは維持費は安いですが、近年の特典改定によりメリットが薄れており、どちらかといえば「ヘビーな楽天ユーザー」向けです。三井住友カード ゴールド(NL)は、一度でも年間100万円使えば以降ずっと無料で持てるため、コストパフォーマンスを重視する層に絶大な人気があります。

結論として、「通信インフラという必ず発生する固定費から利益を最大化したい」のであればdカード ゴールド一択です。逆にドコモに縛られたくない、あるいは年会費無料というステータスにこだわりたい場合は三井住友カードが有力候補になるでしょう。自分がどの経済圏(ドコモ、楽天、Vポイント等)に身を置くのが最も心地よいかを考えることが、最適なカード選びの鍵となります。なお、最新のキャンペーン情報や詳細な規約については、必ずdカード ゴールド公式サイト(出典:NTTドコモ)をご確認ください。

まとめ|dカードゴールドのメリットとデメリット

dカード ゴールド メリット デメリットを多角的に検証してきましたが、いかがでしたでしょうか。このカードは、万人向けの「平均的なカード」ではなく、ドコモユーザーがその恩恵を最大化するために設計された「特化型カード」です。年会費11,000円というハードルは、適切な利用シミュレーションさえ行えば、驚くほど簡単に、そして大幅に超えていくことができます。

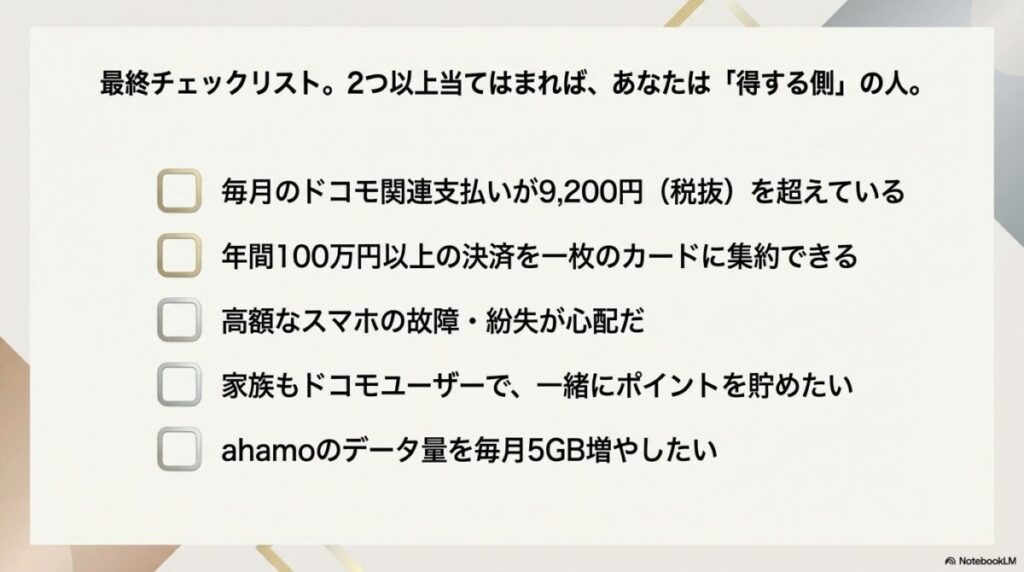

最後にもう一度、dカード ゴールドを持つべき人の特徴を整理します。

- 毎月のドコモ料金・ドコモ光の支払いが合計9,200円(税抜)を超えている

- 年間で100万円以上のショッピング決済を一つのカードに集約できる

- 高額なスマートフォンを利用しており、万が一の故障や紛失が心配

- ahamoを利用しており、毎月のデータ容量(ギガ)を増やしたい

- 家族もドコモユーザーで、家族カードによるポイント共有のメリットを受けたい

これらの中で2つ以上に当てはまるなら、あなたはdカード ゴールドを持って「得をする」側の人です。逆に、どれにも当てはまらない場合は、まずは年会費無料の通常dカードから始めて、ライフスタイルの変化に合わせてステップアップを検討するのが最もリスクの低い道です。

クレジットカードは、正しく選べば強力な節約ツールになります。dカード ゴールドは、単なる決済手段ではなく、ドコモ経済圏という広大なサービスを賢く使いこなすための「プラチナチケット」です。この記事が、あなたの毎日をより豊かに、そしておトクにするための一助となれば幸いです。最終的な入会判断は、ご自身のライフスタイルと照らし合わせ、納得の上で行ってくださいね!